时下,要成为一家精品私募股权投资机构,关键有哪些要义?

从募资角度来看,首先肯定是要募到资,并且还要满足一定规模。

不过,对于近期新募10亿元市场化资金的友财投资来说,募集一定规模的基金相对没那么困难,不仅如此,团队反而需要秉承专业、谨慎、对投资人负责任的态度去有选择地筛选那些与自身适配度相对较高的资金。

开年不久,友财投资就在主要机构LP的支持下成立了前述新基金,并且仅用一个多月便完成了募集。

友财投资创始合伙人谢海闻透露,这只盲池股权投资基金的LP大部分均为既往一路伴随GP的主要战略投资人。基于对公司过往业绩的认可与肯定,这些战略投资人不仅积极参与了新一期基金的认购,其认购额度还一度超出了管理人的既定目标。

不过,团队最终还是以务实负责、管得好、投得出为原则,拒绝了对基金规模的盲目追求,按照原定计划成立了这只基金。

除火速募集了新基金以外,友财投资还基于“核心企业”上下游产业链及其既定的战略发展方向适时地推出了一只全新的并购基金,以面对当前市场带来的众多并购机会。

对于这只基金,友财投资还是延续以往的募集策略,不一味追求规模,而是计划小步快跑,先从3个亿的规模做起,目前为止,这只基金的意向出资人也已基本确定。

在当下并不如意的募资环境中,要得到众多市场化LP的信任,对于一家并不以规模见长的投资机构来说难能可贵。友财投资为什么能持续赢得LP的信任?

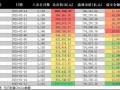

当然是拿业绩说话,这也是精品投资机构的另一核心竞争力。友财投资成立至今,已经投资的股权项目超20个,其中近30%的项目在A股上市,还有几家准备申报。在这些项目中,友财投中了数个超十倍回报的优质项目。

深入了解会发现,友财投资之所以能在过往几年的投资耕耘中结出丰硕果实,非常重要的一点是公司能够把握投资节奏、抓住方向,做好投后赋能。

就像一棵日益粗壮的树木,外部看到的是结出丰硕的果实,内里则是地底下的根在日复一日地不断生长、汲取养分。

“一软一硬”

先来看一下友财投资的两笔重要回报,皆是团队早期凭借对项目的坚定看好并以相对较低的估值“买入”而获得超额回报的案例。

第一笔是2015年,根据公开资料,友财投资当时仅以几亿元的估值参与了慧博云通最早一轮的融资,这是一家致力于为客户提供专业信息技术服务的提供商,主营业务包括软件技术服务、专业技术服务、产品与解决方案三大板块,现已成为IT服务领域具有影响力的企业之一。

2022年,慧博云通成功上市,市值最高时超过150亿元,以其市值测算,友财投资凭借专业的投资判断与精准的投资策略在这个项目中收获了数倍超预期的回报。

另一笔是来自年初上市的艾罗能源,这是一家国际知名的光伏储能系统及产品提供商,公司主营产品是光伏储能逆变器、储能电池以及并网逆变器等。

早在2015年,友财投资就投资了艾罗能源的母公司,并在储能赛道即将迎来爆发之际支持了艾罗能源与母公司的分拆。分拆后,即使艾罗能源规模还比较小,但友财投资仍然基于对储能行业前景的看好坚定追加投资。

一年后,因紧抓海外市场需求飞速增长的红利,艾罗能源的业绩实现了跨越式增长。这一次,友财投资以精准的时间节点踩中了一个赛道的发展红利,同时也即将再次收获一笔超预期的投资回报。

这笔精准出手甚至在艾罗能源过发审会时一度被交易所问询:为什么友财投资能够如此精准?

其实这并非偶然。友财投资的团队在做调研时就预判了这是一个“蓝海”产业。一方面,中国储能逆变器的技术已经走到了全球前列,且中国具备非常大的成本优势;另一方面,海外市场对储能的需求在急速增长。

尽管后续追加投资时,有两名投决委员因其规模小、估值相对较高而持有不同意见,但谢海闻坚定看好,他认为无非是回报倍数多与少的问题,最终该笔追加投资还是通过了投决会。

除了以上两个亮眼的项目,得益于团队敏锐的市场嗅觉和专业的投资能力,友财投资还完成了涵盖新一代信息技术、高端装备、军工信息化、国产化软件以及其他前沿领域20余个项目的投资,阶段跨越早期和成长期,比如景津装备、正帆科技、赛伦生物、赫千科技等。

与其他投资机构不同的是,在项目挖掘过程中,友财投资对于“追热点”一事并没有表现得特别热衷。

谢海闻透露,友财投资当前新成立了两支主要围绕“一软一硬”两个方向进行产业投资布局的基金。其中,“软”指企业的IT信息化、数字化、国产化、智能化等方向,包括SaaS、创新企业服务、数据及应用、人工智能等;“硬”指半导体及泛半导体上游产业链中“卡脖子”的材料、部件和装备等领域。

围绕这两个方向,友财投资目前更多聚焦在B端项目上。尽管近年来AI、大数据等一些服务C端的企业也很火,但友财投资暂时还没有出手。

“基于偏谨慎的基因,我们也会看一些C端项目,但不会特别的追热点。一方面,当下一些C端的热点赛道项目往往被很多机构盯上,估值已经很高,且市场竞争也更加激烈;另一方面,很多C端项目前期通常需要一定时间的“烧钱”去培育用户习惯,创造规模化效应。在目前经济形势下,这类烧钱项目很可能还未能烧出未来就倒在了下一轮融资的路上。这类项目不可否认,如果成功,回报倍数会非常巨大,但成功的概率又有多少呢?”谢海闻表示。

恰逢其时的转身

对于中小VC/PE来说,如何构筑自己的护城河、打造核心竞争优势是机构未来能否立足的核心法则。

友财投资作为一家管理规模不大,但却已成立9年且投出不少优质项目的精品投资机构,让人不禁好奇团队是如何布局的?

谢海闻介绍,公司成立初期的“出道”策略主要为PE投资,即以科创板鼓励的五大行业为核心,去挖掘各个细分领域中的龙头企业或有增长潜力的优质企业。这样不仅能够较快实现退出、获得回报,也能够收获投资人更大的认可。对于友财投资的第一个发展阶段来说,投准比数量更重要,要先投出“口碑”来。

“成立之初,我们决定不只聚焦某一个垂直行业做投资,因为押错赛道的风险太大,可投的项目也不一定多。现在从投资成果来看,当初的策略是对的,截至去年,我们近一半数量的项目都有不错的进展和结果。”谢海闻表示。

不过,随着一级市场投资环境的不断变化,股权投资的周期性变革悄然来临,友财投资也迎来了“穿越周期”之下的变革与迭代,开始进入第二个发展阶段。

此前,友财团队发现,在“热点”的追捧下,很多项目都出现了“估值泡沫”现象,这也导致PE投资的机会越来越少,优质的“水下项目”也越来越难以挖掘。在此背景下,友财团队决定转变投资策略,将目光投向产业基金。

“我们是一家偏谨慎的机构。我们认为,企业前期估值特别高其实透支了企业未来2-3年乃至更长时间的发展潜力,所以我们特别不愿意去追热点。”谢海闻表示,为应对一级市场好项目估值普遍高涨的情况,友财投资随即召开了一次重要的公司战略讨论会,并决定扎根一些垂直赛道,做产业投资。

在当下的时间节点进行产业基金转型,对友财投资来说确实恰逢其时。

一方面,一级市场处于巨变前夕。随着投资标的的变化,一级市场的风已经慢慢吹向产业投资,以往的纯财投模式越来越难投进一家好项目中;另一方面,团队过往的投资有了成果,已经出现了在某一产业领域表现优秀的核心企业,友财可以借助核心企业的资源优势一起深入产业布局。

决定转型后,友财投资便开始以核心企业为抓手,进一步挖掘围绕核心企业相关的产业上下游投资机会,致力于以产业的资源与触手构建自己的核心优势,让地底下的根生长得更为粗壮。

今年开年不到3个月,友财团队已经出手4次,皆为早期项目。

“今年再做投资比过去两年轻松很多,很多人觉得可投的机会越来越少,但是我们却感觉投资机会变多了,项目库的项目也越来越多。我们目前应该是同类型机构中为数不多还在扩充投资团队的机构。”谢海闻表示。

谢海闻也直言不讳道,从项目挖掘、团队尽调、投后赋能及退出等角度来看,围绕核心企业上下游产业链进行投资布局的新模式要比以往的投资模式更具优势。

一方面,和这些产业内的核心企业合作以后,团队有机会挖掘出更多“熟悉”的项目,不仅如此,在一些细分领域,团队借助核心企业的资源优势,花很少的时间就能够把全国范围内的顶尖团队筛选出来。

另一方面,由于团队关注的企业都是核心企业的上下游客户,因此,基于核心企业对项目的了解与把控,团队也可以更加精确的摸底项目过往的表现与未来的发展,利用“第三方”视角去更深入的了解项目的真实信息。

得益于正确的企业发展策略,友财投资在一级市场洗牌之际仍然发展得从容且顺畅。而且从时间线来看,友财投资总是能在最合适的节点做出正确的战略决定,精准把握投资节奏。

真正意义上的投后赋能

深入产业后,团队发现依托于产业的优势逐渐显现,而且也实现了真正意义上的“投后赋能”。

以往,财投机构的投后手段往往相对有限,最多可以帮助企业协调一些资金、招聘一些人才、介绍一些客户,或者是输出一些对行业的看法以及公司发展战略方面的指导,这些比较浮于表面的工作使得“投后赋能”成为了一句业内比较空洞的话。

但与核心企业深度绑定后,友财可以提供的“资源赋能式”投后增值服务则成为被投企业愿意选择友财作为投资方的重要因素之一。

去年有一家企业有很强的意愿希望友财投资参与进来,甚至给出了比其他机构低很多的估值,原因就在于,友财投资的资源几乎覆盖该企业的全部目标客户群体,友财投资进入后,可以直接为该企业介绍这些资源,帮助其更好的成长和发展。

除此之外,友财的投后赋能也表现在了退出方面,比如并购整合。

近年来,随着IPO政策的收紧,一二级市场脱钩相对严重,项目的退出渠道变窄。为了实现退出,不少企业已经开始接受其他的退出方式,其中,最重要的退出方式就是并购。

未来,很多企业可以与产业链的核心企业做整合并购。因此,帮助不适合上市的被投企业进行整合也成为一项重要的投后赋能方式。

“我认为,未来两三年,并购是一个大的机会,但友财投资想做的并不是一个财务性并购,而是赋能式并购。”谢海闻表示。

这里的赋能式并购有两层含义:一是对被投企业进行相对控股,而不是一次性收购100%的股权;二是筛选业务范围与友财产业资源相匹配的项目,利用友财自身的产业资源优势为被投企业进行赋能。

谢海闻表示,相对控股的目的在于帮助项目核心团队留有更多股份和话语权,进而也可以发挥更好的激励作用;而筛选与友财资源相匹配的项目进行赋能,目的则在于帮助项目与友财自身的产业资源优势建立良好的连接,进而通过资源整合等方式,协助各创始团队在接下来的两三年内共同将项目做好、做优、做强。

因此,无论被投项目未来是上市还是被并购,友财投资都能获得一个相对不错的退出路径。

这也意味着,沿着产业的思路去做的话,机构就不限于是PE阶段,更早期的VC也投、更晚期的并购整合也投,各个阶段都能覆盖,能撬动的势能也就变强了。

比如在企业发展壮大的过程中,团队可以从前期客户的导入到首轮、次轮的融资,再到业务发展后需要的人才补充、短板补足,最后到IPO或并购等退出方面,做到更加全面深入的赋能,这是以往财投难以做到的,而巨头产投因为体量巨大也难以服务得如此精细。

过去一两年,友财投资依托这样的能力,拿下了不少“便宜”的好项目。去年,团队出手了一家半导体相关企业,因为可以帮忙解决核心客户、资金、以及其他资源的对接,友财仅以注册资金的估值便进入了股东行列。如今,这家企业估值已增长多倍。

“我们的目标是做企业的战略二股东或三股东,帮助企业和团队解决一些问题,而不只是作为单纯的财务投资人去投资,也因此,我们能够以较低的估值投进去。”谢海闻认为,当前无疑是一个很好的投资时机,一方面很多项目估值变得合理,创始人也变得更好沟通了;另一方面,团队可以在深耕的产业赛道里投到性价比更高的项目。

从友财投资的发展思路中我们可以看到,当一家非产业背景的机构要转型当产投,这个壁垒不是不可突破,而在于通过很长时间的积累,与相互信任的核心企业通力合作,同时能够发挥属于各自的势能,共同构筑产业投资的新格局。

谢海闻对友财投资的发展期冀很务实,就是希望未来3-5年内,公司的基金管理规模不用特别大,更重要的是,公司能够专注于某些赛道,投出优质项目,成为一家给投资人创造较高回报的精品投资机构。

“希望别人提起我们的时候会说,‘这家机构在这个产业做的不错’,而被投企业说起我们的时候能发自内心的说,’需要融资的话推荐去找这家机构’。”谢海闻说。