在世界银行市场上,花旗银行可以说是一个无人不知无人不晓的名字,就是这个世界有名的银行业巨头现在却在进入个人业务各地关门退却的倒计时,这到底是怎么回事?都已经进入中国120年的世界巨头为啥会如此大败退?

花旗银行业务关停进入倒计时?

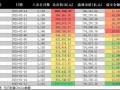

据21世纪经济报道的消息,华尔街巨头花旗银行在中国各项个人业务的关闭逐渐进入倒计时!花旗银行最新公告,个人银行业务营业网点预计于2024年6月8日起停止营业,共涉及上海分行个人银行营业网点等15个营业网点。此外,个人信用卡也即将终止交易。在今年1月份,花旗银行官宣将裁员至少2万人,约占其员工总数的10%。

2024年1月,花旗中国已公告将向富邦华一银行就花旗中国个人信用卡还款服务停止后仍未结清的欠款款项或信用卡分期还款余额(“应收账款”)进行债权转让,该转让计划于2024年7月5日交割。

2022年12月花旗宣布将逐步关闭其中国内地的个人银行业务,但不涉及其对公业务。此外,花旗中国还陆续宣布关闭韩国的个人银行业务,全面结束其在俄罗斯的业务,将寻求其在墨西哥的个人银行、小型企业和中型市场业务的IPO等。

在花旗已宣布将退出个人银行业务的跨亚洲、欧洲、中东和墨西哥的全球14个市场中,花旗已完成了在澳大利亚、巴林、印度、马来西亚、菲律宾、泰国、越南、中国、印度尼西亚等市场的个人银行业务出售。

据市界的报道,1902年,一家名为City Bank of New York(纽约城市银行)的银行在上海外滩开设了它在中国的第一家分行。这也是第一家在中国开业的美国银行。那时,在车水马龙的上海滩,City Bank的门前每天都悬挂着一面美国国旗,格外引人注目。

红蓝白的三色旗子上,有星星、有横条,花俏的样子,让当时的中国人给它起了个挺形象的名字——花旗。City Bank从此也拥有了自己的中文名——花旗银行,沿用至今。

时间拨到一百年后。2007年4月,花旗银行成为首批注册成为本地法人银行的国际银行之一。此后,在全国12所城市(北京、长沙、成都、重庆、大连、广州、贵阳、杭州、南京、上海、深圳和天津)都拥有该行分支网点。

2021年12月23日,花旗集团将其在菲律宾的个人银行业务以9.08亿美元的现金溢价,出售给一家本地金融机构菲律宾联合银行;2022年1月13日,花旗集团将其在印度尼西亚、马来西亚、泰国和越南的个人银行业务打包出售给新加坡大华银行集团,同时大华银行将接收其在这四个国家的约5000名员工。

世界巨头为啥会败退?

花旗银行作为全球金融业的巨头之一,其业务遍布世界各地,拥有悠久的历史和丰富的经验。然而,近年来,花旗银行却频频传出业务关停的消息,尤其是最近其在中国的个人银行业务进入倒计时阶段,引发了广泛的关注,我们该如何看待这件事呢?

首先,花旗银行关闭个人业务是其长期发展的必然。在金融业的版图中,个人银行业务因其广泛的客户基础而被视为连接银行与普通民众的桥梁。然而,这一领域并非总是一片蓝海。与大型企业或机构客户相比,个人客户通常涉及较小的交易金额和更高的服务成本。银行在为个人客户提供服务时,需要投入大量的资源,包括人力、物力以及技术支持,但这些投入往往难以通过个人客户的交易规模来完全覆盖。

当银行能够通过服务更多的客户或处理更大的交易金额来分摊固定成本时,其盈利能力会得到提升。然而,对于个人业务而言,由于其交易规模相对较小,银行可能难以达到足够的规模来实现规模经济效应。这可能导致个人业务的利润率较低,甚至出现亏损。

对于花旗银行来说,花旗银行的个人业务规模虽不及其企业及投资银行业务,但在维护、运营成本上却并不低廉。高昂的网点建设、人员配置、客户服务及技术支持等成本,加之激烈的市场竞争,使得个人业务往往陷入高成本低利润的困境。尤其在无法实现规模经济效应的情况下,亏损风险显著增加。因此,关闭在某些市场中不具备竞争力的个人业务,实际上是基于成本效益分析的理性选择,而非单纯意义上的败退。

其次,花旗银行的降本增效其实早就开始了。从公开市场信息来看,花旗银行从2021年开始实施降本增效的转型策略,在全球化和金融科技的双重冲击下,传统银行面临着越来越大的挑战。为了保持竞争力,银行需要不断地优化业务结构,降低成本,提高效率。关闭不赚钱地区的个人业务,可以减少银行在这些地区的投入,从而节省成本。

对于花旗银行来说,核心业务是其竞争优势的源泉。通过关闭不赚钱的个人业务,银行可以更加专注于其核心业务,提高服务质量,增强客户黏性。这种战略选择有助于银行在激烈的市场竞争中保持领先地位。虽然关闭不赚钱地区的个人业务在表面上看起来是一种败退,但实际上它是银行为了长远发展而做出的明智决策。这种决策有助于银行优化资源配置,提高整体运营效率,从而为股东创造更大的价值。

因此,关闭不盈利地区的个人业务,不仅是对市场现实的响应,更是银行主动寻求变革、聚焦更具增长潜力和盈利能力业务的体现。这表明,花旗银行的“败退”实则是以退为进,为未来的持续发展蓄力。

第三,中国市场的竞争日趋白热化也是花旗银行退出的原因。近年来,中国银行业经历了激烈的竞争,尤其是在个人金融服务领域。本土银行的快速崛起为市场带来了更多的选择和创新,而外资银行如花旗银行虽然拥有品牌优势和国际经验,但是这种优势与其在中国的现实是不匹配的,以花旗银行为代表的外资银行在中国的存款、贷款等核心业务上确实难以与中资银行匹敌。这主要是由于中资银行在国内市场的深厚根基和广泛网络覆盖,使得它们能够更好地满足客户需求并提供更便捷的服务。

与此同时,近年来中国存贷利差水平的不断压缩,使得外资银行的盈利空间进一步收窄,存贷利差是银行的主要收入来源之一,但随着市场利率的下降和竞争加剧,这一利差水平逐渐收窄,使得外资银行在盈利方面面临更大的压力。

对于当前的花旗银行来说,与其花大力气去布局不赚钱的个人金融业务,不如把有限的资源、精力以及中国市场的重心转向其他具有更大增长潜力的业务领域,通过其他业务领域赚取更多的收入。

从长期来看,值得注意的是,花旗银行的退出并不意味着完全放弃中国市场或其他受影响地区。相反,它在关闭个人银行业务的同时,仍保留并加强了在投资银行、企业金融、财富管理等高利润领域的布局。截至目前,花旗在中国已经拥有近千家国际跨国企业、350多家本地大型企业、2300多家新兴企业和中型企业客户。过去一年内,花旗为中国企业从国际资本市场募集了超过300亿美元的资金。这种策略调整,体现了花旗银行对自身优势的重新定位,即更加专注于能够发挥其全球网络、专业服务优势的领域,以期实现更高的资本效率和盈利能力。

所以,花旗银行的逻辑还是“轻装上阵”得加速转型,通过构建更加灵活、高效、可持续的业务结构,从而获得更多的收入和更高的利润。