曾被视作银行数字化转型主要阵地的手机App,似乎正在褪去此前的光芒。

近期公布的三季报以及年报显示,多个手机银行业务居于前列的银行App月活处于持续收缩状态。且信用卡App月活压力显著大于手机银行App。

半年报显示,招行信用卡App“掌上生活”月活为3907.53万,2023年底为4197.55万——近年来“掌上生活”月活持续下滑,但今年上半年是下滑速度最快的周期,半年减少290万。

同时,招行长期在年报、半年报中公布“掌上生活”日活跃用户数峰值,这一维度数据从2019年的903.58万,降低至2023年末的679.23。2024年半年报则未提及这一数据。

其他几家信用卡App月活靠前的银行,如浦发银行、交通银行、中信银行等的信用卡App月活基本保持微增,但大幅落后于其手机银行App的月活表现。

值得注意的是,面对这一压力,多位银行信用卡部门人士向钛媒体App表示,现阶段行领导对于App月活的重视程度出现了明显下降,“现在不是烧钱做生态的时候了。”

月活熄火,领先者跌幅大

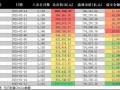

各家银行的信用卡App月活数据 来源:财报;整理:钛媒体App

18家全国性商业银行中,目前有4家没有专属信用卡App,分别为农行、平安银行、浙商银行、恒丰银行。在财报中专门提到信用卡App月活数据,且居于行业前列的银行主要为以上表格中提到的几家。

分析各家银行信用卡App的月活数据,可以看到一些关键的趋势和特点。需要注意的是,这些银行的口径并未统一。月活有些是报告期末的月活,有些则是平均月活,有些是峰值月活。

招商银行作为行业领头羊,其在年报、半年报中公布的数据维度最丰富,不仅公布“期末月活跃用户数”,长期也公布“日活跃用户数峰值”。数据显示,其信用卡App的月活用户数从2021年的4593.44万逐年递减,下降至2024年中的3907.53万,显示出明确的下滑趋势,且降幅逐步扩大。

同时,日活跃用户数峰值也从2021年的747.73万下降至2023年的679.23万——2024中报则罕见未提及这一数据。

平安银行方面,三季报显示,平安银行口袋银行月活为4181.31万,2023年末的数字为5193.67万,减少超1000万——平安银行虽没有单独的信用卡App,但由于其长期处于信用卡行业第一梯队,口袋银行月活也可以在一定程度反映信用卡行业趋势。

浦发银行、交通银行、中信银行的信用卡App的月活在今年上半年实现了微增,光大银行则出现了微降。值得注意的是,这几家银行的手机银行App增速远超各自的信用卡App增速。比如中信银行手机App月活的同比增速超过了13%。

建设银行曾在2021年报中提到信用卡App月活为1500万,此后又再未提及。工商银行长期未提及信用卡App相关数据,但在2023年中报和年报中连续专门提到——年中为1480万,年末为1466万,但在2024中报中,这一数据口径再度消失。

信用卡业务全线收缩

信用卡App表现不佳的背后,是信用卡业务的走弱。

在2024年上半年,中国信用卡市场经历了显著的变化,主要表现为流通卡量的缩减、交易规模的缩水,以及不良贷款率的上升。这些变化标志着信用卡业务正面临前所未有的挑战。

首先,多家银行信用卡总量均较年初有所减少,工行、建行分别减少了约100万张。交通银行和邮储银行的信用卡数量也出现了较大幅度的减少,分别减少了近643.6万张和约282.3万张。

这一趋势在股份制银行中也有所体现,平安银行的信用卡客户数量较年初减少了233.3万户,而浦发银行和招商银行的信用卡量分别比年初减少了192万张和45万张。招商银行的客户数也减少约38.8万户。

与此同时,一些银行如中信银行、中国银行和兴业银行在今年上半年信用卡数量不仅没有下降,反而仍在继续快速增长。中信银行上半年新增卡量约为411万张,中国银行和兴业银行分别新增约207万张和115万张。这表明在市场整体增长乏力的情况下,仍有银行能够通过有效的市场策略和客户服务保持增长势头。

信用卡业务的另一大挑战是总交易金额的持续减少。例如,平安银行减少约3532亿元(-22.9%)、光大银行减少约3488亿元(-28.0%)、兴业银行减少约2187亿元(-18.2%),浦发银行减少约2006亿元(-17.2%)。

此外,招商银行、中信银行和华夏银行分别下降约1622亿元、1145亿元和704亿元。

资产质量方面,在信用卡累计发卡数量在1亿张以上的银行中,工商银行、建设银行和中信银行的信用卡不良贷款率均较年初有所上升。工商银行和建设银行信用卡不良率分别为3.03%和1.86%,分别较年初上升0.58个百分点和0.2个百分点;中信银行的信用卡不良率为2.57%,较年初上升0.04个百分点。

曾经以规模扩张为主导的信用卡业务,正面临增长放缓和风险上升的双重压力。

“现在花一分钱都要详细论证”

在此背景下,许多银行对于信用卡业务,信用卡App的投入也出现了明显收缩。

架构调整也在进行中,今年以来连续数家银行卡中心公告裁撤,卡中心作为事业部或专营机构的独立存在价值受到质疑。

一位不久前离职的原广发银行信用卡中心人士向钛媒体App表示,今年以来,广发银行卡中心领导大部分进行了更换,App和电商两个项目组完成了精简合并,关于信用卡的投入预算已经“降到不成样子了”。

此前,钛媒体App曾撰文指出,为了稳住信用卡业务的发展,增加开卡量,2023年下半年,招行信用卡中心曾大力投入推动抖音等平台的线上投流,但效果平平。一家股份行人士表示,“如果投流ROI(投资回报率)实在打不正,我们就不会花钱买流量了。”

上述人士表示,“以前可以烧钱做生态,现在花一分钱都要详细论证。App的月活数据自然也不再受到特别重视,和业绩更有直接关联的数据(比如月活)被更加看重。”

线上渠道走弱,线下的重要性得到增强。另有股份行人士表示,该行目前信用卡业务的大部分增量来自于来自于线下、来自于分行,“目前行业内线上、线下渠道的比例普遍为四六开,我所在的银行达到了三七开。”