11月15日,首批10只A500ETF上市满月了,合计规模突破1150亿元,刷新历史最快过千亿记录。加之第二批发行上市、场外链接基金等,产品总规模逼近2000亿元。其中,华夏基金旗下A500ETF基金(512050)已于15日上市,份额超48亿,成交相当活跃,换手率排名靠前。

ETF被市场狂热追捧,而主动基金规模却持续缩水。A股市场正迎来指数化投资浪潮,中国投资者的偏好变了。

基金市场变天了

2024年以来,以中央汇金为首的“国家队”借道ETF积极入市,持有沪深300ETF等宽基规模持续膨胀。截至三季度末,“国家队”持有股票型ETF市值超9400亿元,为2023年末的800%以上。

此举有明显示范效应,带动散户、其他类型机构纷纷通过ETF的方式入市交易。

据Wind统计,截至三季度末,A股市场被动权益基金规模达到3.36万亿元,占比为47%,相当于美国2018年水平。其中,被动公募基金持股市值高达3.16万亿元(相当于全A自由流动市值的8.4%),超过同期主动公募基金的2.89万亿元。

▲历年指基和主动基金持有A股总市值变化 来源:Wind

这是一次历史性超越,ETF规模在近20年时间内翻了600倍。

这3万多亿中,宽基类ETF占比高达74%。此外,TMT、消费医药、金融地产等行业类ETF占比均超过5%。在宽基类ETF中,投资于沪深300的产品规模超1万亿元,占比50%左右。投资于上证50、科创50等指数的产品规模多为1000-3000亿元,合计占比超过20%。A500成立时间很短,但最新规模已破1150亿元,未来有希望跻身前两名。

为什么ETF越来越受到投资者的青睐?

首先,近些年,主动公募基金因不尽如人意的业绩饱受基民争议,其整体投资表现跑不赢同类型被动基金已经常态化。

据晨星统计,截至2024年10月,仅有20%的主动基金在过去一年战胜了同类型被动基金。拉长时间看,过去三年内,有50%以上的主动基金业绩不敌被动基金,它们中还有部分基金因没有撑过三年便清盘了。

▲2020年以来主动基金战胜率 来源:晨星基金

再者,主动基金业绩不佳,手续费率却显著高于被动基金。

截至2024年中,主动基金持有一年平均成本(含管理费、托管费、交易费等),约为2.55%,而被动基金每年持有成本为1%左右。

如果主动基金相较于被动基金有超额收益,理应收取更高费用无可厚非。但中长期收益回报低于被动基金,收费还更高,投资者自然用脚投票。

此外,被动基金类型丰富,选择范围包括股票、债券、商品、货币等类型。除国内市场,还可以选择跨境相关ETF,间接投资美股、日股、欧股等,且不怕踩个股雷,也没有主动基金风格漂移等弊端。

利用指数覆盖的一揽子成份股,追求中庸收益率,放弃博取高弹性的策略,也越来越受到普通投资者青睐。成熟的欧美市场如此,A股市场也不例外了。

沪深300 VS A500

ETF在10月份迎来了新成员——A500。它与沪深300,谁更胜一筹,成为普通投资者很关心的话题。

编制方式上,沪深300指数采用成股份市值规模大小(成交量)作为主要入选原则,成份股平均市值为1899亿元。

A500指数编制则有升级,采用“规模”与“行业均衡”相结合的方式。此外,还剔除了ESG评级在C及以下的股票,且要求股票属于沪港通或深港通。

市值层面,A500指数更为下沉一些。500亿元以上的数量为165只,沪深300指数则有206只。除此之外,A500还有26只市值处于“50-100亿”之间,还有2只低于50亿元。整体看,A500成份股平均市值为1099亿元,明显低于沪深300。

两者行业配置上相差较大。沪深300前三大权重行业为银行、非银金融以及食品饮料,分布比例为12.02%、11.36%、9.79%,合计为33.17%。

A500前三大权重行业则为电子、电力设备、食品饮料,分布比例为10.19%、8.79%、8.23%,合计27.21%。银行与非银金融合计为14.4%,远低于沪深300的23.4%。

可见,A500指数行业配置更加均衡一些,避免了银行这类大市值权重占比过高的情况。

盈利能力方面,沪深300更胜一筹。该指数销售毛利率为19.12%,净利率为12.3%,净资产收益率(ROE)为8.07%,略高于A500的18.29%、10.05%、8.05%。

估值方面,A500长期要略高于沪深300。截至11月18日,A500最新PE为14.3倍,略低于2004年上市以来估值中位数的14.85倍,要高于同期沪深300的估值表现。主要逻辑是沪深300配置了更多银行类公司,压低了估值表现。

从长期业绩表现看,基准日(2004年12月31日)至2024年11月18日期间,A500指数累计回报率为365%,高于沪深300同期的276.5%,年华收益率分别为8.28%、7.08%。

▲A500与沪深300走势图 来源:Wind

整体来看,沪深300与A500在编制方式、行业配置、盈利能力、估值水平等方面各有优劣,但过去A500长期回报率更优一些,作为未来长期投资可能会是更佳选择。

具体到标的上,华夏基金旗下A500ETF基金(512050)值得投资者密切关注。该基金发行首日便售罄,产品规模相对靠前,其管理费、托管费仅为0.15%、0.05%,均处于同类市场最低水平。

经久不衰的主题ETF

宽基类ETF中长期收益率表现只能算是中规中矩。优秀行业主题类ETF往往能够跑赢宽基表现,成为一些投资者的首选。

2004年12月31日至今,申万31个行业板块中有21个跑赢了A500指数同期表现。其中,食品饮料遥遥领先,累计涨幅超过100倍,家用电器30.3倍,医药生物、计算机、电力设备、国防军工、建筑材料均超10倍。

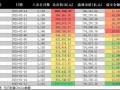

▲2004年以来A股涨幅靠前的板块 来源:Wind

这些赛道中,有的长期增长逻辑还在,未来依然有机会领跑大市。而有的因为政策介入等因素长期增长逻辑发生明显变化,未来不一定有良好表现,比如生物医药。

在市值观察看来,放眼全球,消费、信息技术可能均会长期存在超额收益的两大超级赛道。

据Wind统计,2004年12月31日至今,美股回报率靠前的5大行业板块为信息技术、可选消费、通讯服务、医疗保健、工业,累计涨幅分别为198倍、57倍、33倍、14.9倍、12.4倍。

欧洲股市,以德国市场同期表现为例,排名靠前的5大行业为可选消费、信息技术、金融、工业、日常消费品,累计涨幅为16倍、11.3倍、7.4倍、5.7倍、4.7倍。

日本股市,同期排名靠前的依然是信息技术、工业、医疗保健、可选消费、电信业务,累计涨幅分别为9倍、8倍、7.3倍、6.6倍、6倍。

可见,从全球主流股市表现来看,消费、信息技术均是长期大幅跑赢其他行业或主流股指的好赛道。

这背后究竟是什么因素在主导?

首先看消费。消费是人类永续需求,且消费企业基本不需要持续投资,没有太多负债利息,但可以源源不断赚取大量自由现金流,算是商业模式极佳的行业之一。因此,中国诞生了贵州茅台,美国诞生了可口可乐,欧洲诞生了LVMH集团,日本诞生了三大商社,均为消费赛道标杆性的超级牛股。

信息技术赛道,包括半导体、人工智能等细分领域,是驱动全球宏观经济的核心动能,长期成长性要优于众多行业,资本市场给予的估值普遍更高,长期超额回报较为明显。

尤其是美股市场的信息技术,成份股包括苹果、微软、台积电、博通、英伟达等核心优秀公司,过去20年累计涨幅高达198倍,超越A股最牛细分赛道——白酒148倍。

市场长期来看是一台称重机。信息技术、消费在全球股市表现中遥遥领先于其他行业,已经证明了其本身长期业绩增长的可靠性,未来大概率依旧可以领跑市场。因此,其相关行业ETF或值得跟踪,长期看赢面不会差。