12月13日,河北金融监管局就10家村镇银行的解散请示,给予“同意”批复,而据不完全统计,今年以来该监管辖区内已有31家村镇银行因被吸收合并提出解散请示,达到去年的15倍。

以河北地区为缩影,不难窥探出2024年我国中小金融机构兼并重组明显提速。通过梳理国家金融监督管理总局披露的行政许可信息获悉,截至12月24日,今年已有51起城商行、19起农合机构(农村商业银行、农村合作银行、农村信用联社)、4起村镇银行和2起股份行作为发起行的收购、合并,解散农村中小金融机构近80家,该数量几乎是2023年的3倍。加速压降中小金融机构数量的背后,体现了“全力推进中小金融机构改革化险”作为2024年国家金融监督管理总局八大系统年度工作之首的紧迫性,以及监管当局对此的坚定执行。

值得注意的是,对比过往人民银行对央行金融机构的评级结果,当前高风险机构数量已较2019年峰值时明显下降,但以农合机构、村镇银行为主体的中小金融机构显性和隐性的风险仍不容小觑。对于未来如何推进中小金融机构的改革化险,招联首席研究员董希淼表示,应进一步做好顶层设计,加强对农信社改革统筹安排,以及出台村镇银行结构性重组的指导性意见。而在改革化险的过程中,各省份应按照“一省一策”原则,根据不同的重点和次序,兼顾促进发展和防范风险双重目标。比如,中西部和东北地区,应将化解农信机构风险放在首位,而不是急于进行省联社体制改革。

风险“下沉”

近年来,我国金融业经过高速发展,产生和积累了一定的金融风险。而在全球经济下行周期中,实体经济风险加快向金融业传导,少数中小金融机构劣变为高风险机构,并在农村中小金融机构中更为聚集。

在上述劣变过程中,我国政府对于中小金融机构的发展政策及防风险态度也发生了变化。2017年全国金融工作会议提出,“发展中小银行和民营金融机构”,而2023年中央金融工作会议明确要求,“严格中小金融机构准入标准和监管要求”“及时处置中小金融机构风险”。

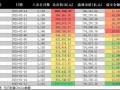

对于中小金融机构发展政策基调的转变并非空穴来风。2018年起,人民银行按季度对央行金融机构开展评级工作,评级共分为11个等级,其中评级为8-10级和D级的金融机构将被列为高风险机构。而从过往央行金融机构评级结果分析,8-D级的高风险金融机构主要集中在农村中小金融机构。截至2023年二季度,我国高风险金融机构共337家,其中农合机构191家,村镇银行132家。

数据来源:人民银行 制图:和讯

虽然高风险金融机构数量已较2019年三季度峰值的649家减少了一半,但值得注意的是高风险金融机构的资产规模却在不断提升。截至2023年二季度,我国高风险金融机构的资产规模为6.63万亿元,较2021年二季度提升了2万亿元,而高风险金融机构总资产在参评机构总资产中的占比也由2021年二季度的1.4%,提升至2022年四季度的1.72%。

高风险金融机构资产规模的快速提升从侧面反映出部分中小金融机构当前面临着诸多经营困局和风险挑战。中国银行研究院银行业与综合经营团队主管邵科表示,中小金融机构在业务和收入结构上较为单一,主要依赖于传统存贷业务和利息收入,当前市场利率持续下行带动净息差收窄,盈利压力相对较大。在获客方面,中小金融机构的客户较为集中,多为一个区域的中小企业和个人客户或者特定行业客户,在经济面临下行挑战或区域经济、行业发展发生波动时,经营容易受到冲击,以及中小金融机构的数字化转型相对滞后,难以适应金融科技快速发展的竞争环境。

此外,对于中小金融机构面临的风险挑战,邵科指出,中小金融机构存在资金来源较为单一,负债结构不够合理的情况,当市场资金紧张或出现突发流动性需求时,可能面临流动性风险,且公司治理、内控机制和风险管理流程不够完善,容易产生内控风险和违规风险。

为提升中小金融机构的竞争力和抗风险能力,兼并重组作为改革化险的重要途径之一未来将进一步提速。2022年3月,人民银行金融稳定局在《金融风险日趋收敛 稳定基础更加牢靠》一文中提出,高风险银行机构数量“十四五”期末有望压降至200家以内。这意味着,到2025年底前,我国以农合机构、村镇银行为主的高风险银行机构数量还将大幅下降。

高风险机构数量的减少是在改革化险过程中可直观量化的结果,而更为重要的是要彻底化解高风险机构风险,处置其此前积累的大量不良资产。“现在剩下来的高风险中小金融机构基本上是‘硬骨头’,后续处置化险的难度更大,挑战更多。”董希淼表示,未来在全力推进中小金融机构改革化险的过程中,要把握好力度和节奏,同时还要推动中小金融机构高质量发展,填补我国大型金融机构难以顾及的市场,从而优化和完善金融机构体系,改善金融服务不充分、不均衡等状况。

持续“消失”

银行稳则金融稳。在传统观念中,银行往往被认为是最为稳定的金融机构,而进入银行工作也常常被视作拿到了“铁饭碗”。

多年来,随着我国银行业的持续发展,银行种类不断丰富,大致可分为国有大行、股份行、城商行、农合机构、新型农村金融机构(村镇银行、农村资金互助社和贷款公司)和其他银行(民营银行和外资银行等)。但近年来,我国商业银行数量开始减少,中小银行加速“消失”,打破了人们对银行稳定的传统认知。

通过梳理国家金融监督管理总局披露的行政许可信息获悉,截至12月24日,2024年我国已提交解散请示的农村中小金融机构为79家,其中包括6家农合机构和73家新型农村金融机构,而去年解散的农村中小金融机构不足40家。此外,由于部分农村中小金融机构仍处于被收购、合并的过程中,因此,2024年消失的农村中小金融机构数量应远不止监管部门同意解散请示的70余家。

数据来源:国家金融监督管理总局 制图:和讯

从地域分布来看,今年全国共有20个省市自治区出现了农村中小金融机构解散的现象,其中河北为31家,位居首位,其余省份情况为内蒙古6家、广东5家、山西4家、陕西4家、新疆4家、浙江3家、湖南3家、辽宁3家、吉林2家、广西2家,而北京、天津、重庆、山东、安徽、黑龙江、甘肃、宁夏和云南等地均为1家。

农村中小金融机构的加速“消失”,意味着该类机构的改革化险工作正在全国范围内快速推进。其中近年来各地省联社改制进程明显提速,如今年9月,江苏省联社发布公告,将启动组建江苏农商联合银行,即江苏全省60家农商银行及4.4万亿元资产将组建江苏农商联合银行。截至目前,浙江、河南、陕西、辽宁、四川、广西、海南、江西、贵州、山西、湖北、江苏等地已明确了省联社改制路线。

董希淼表示,虽然省联社在管理、指导、服务和协调农信机构方面,发挥了积极作用,但省联社体制在产权关系上存在“双向委托代理”等悖论,行政管理、行业管理与行业服务等多种职能与角色存在冲突;在多数农信社改制为农商银行后,省联社在法理上也缺乏存续依据。因此,需要对省联社进行改革。

从上述各地省联社改制方案分析,本轮省联社改革主要有省级农商联合银行和省级农商银行两种重要路径。其中浙江、江苏、河南、江西、广西、山西、四川、贵州和湖北等地已采用了组建省级农商联合银行的模式,而辽宁和海南则选择了创立省级农商银行的模式。

不难看出,目前我国大多数省联社改制为省级农商联合银行,对于这种改革路径选择。董希淼表示,省联社改制为省农商联合银行首先可以理顺自上而下的股权关系,改变股权与控制权的悖论。其次可以增强资本实力,提高风险防范与化解能力。此外,还可以申请更多的业务资质与牌照,提升服务能力,更好地发挥“小法人,大平台”作用。

啃“硬骨头”

除省联社改制,今年以来,很多地级中小金融机构也在积极合并,通过梳理国家金融监督管理总局披露的行政许可信息获悉,截至12月24日,今年已有51起城商行、19起农合机构、4起村镇银行和2起股份行作为发起行的收购、合并。

在农村中小金融机构加速收购、合并的背后,离不开监管当局的大力推动。从部门设置上,据中国机构编制网2023年11月发布的《国家金融监督管理总局职能配置、内设机构和人员编制规定》,国家金融监督管理总局新设立了金融机构准入司、机构恢复与处置司。其中机构恢复与处置司的职责为“拟订相关高风险机构风险处置制度、标准、程序,对出现严重风险、难以持续经营的机构开展风险处置等工作。”

专门设立处置高风险机构风险部门的同时,监管当局也频频发文把控风险处置节奏。日前国家金融监督管理总局农村中小银行监管司司长李明肖在署名文章中指出,实践证明,凡是贪大求全的机构,必然积聚风险。在深化改革的过程中,农村中小金融机构要始终保持支农支小方向不变,分类施策深化改革,“一省一策”加快推进农村信用社改革,支持地方党委政府充分考虑当地经济发展水平、金融承载能力和金融服务需求,按照市场化、法治化原则优化机构布局,以改革为契机完善公司治理,转换经营机制,处置化解风险。通过主发起行增资、吸收合并、优质银行收购等多种方式,稳妥有序推进村镇银行重组,提升村镇银行可持续发展能力。

Wind数据显示,截至目前,我国共有农村中小银行3732家,其中农合机构2083家、村镇银行1620家,资产和负债规模均在60万亿元左右。邵科表示,通过重组并购可以帮助农村中小银行化解金融风险,提升市场竞争力。目前我国经济依然面临一定挑战,部分中小银行资产质量压力较大,不良贷款率较高,通过合并重组可以增强抗风险能力,整合不良资产处置渠道和资源,增强银行的稳健发展能力。同时还可以实现规模化、集约化发展,降低单位运营成本,提升金融服务水平和创新能力,加快数字化转型步伐,增强市场竞争力,更好地服务实体经济。

此外,在全力推进中小金融机构改革化险过程中,如何推动中小金融机构高质量发展,董希淼表示,应采取措施防范大型金融机构非市场化过度下沉给中小金融机构带来的“挤出效应”,推动中小金融机构真正成为多层次、广覆盖金融机构体系的重要部分,提升金融服务质效特别是服务小微企业和农村市场的能力,构建中国特色现代金融体系。