财联社(上海,记者陈靖)讯,券商业再来重磅新闻!酝酿已久的中信证券并购广州证券事项再次传来大消息。

日前,中国证券监督管理委员会广东证监局发布公告称,核准批复广州证券股份有限公司变更公司章程的重要条款,公司注册名称变更为中信证券华南股份有限公司。

本次章程重要条款变更的内容:

首先,标题变更为:中信证券华南股份有限公司章程;其次,第三条变更为:第三条 公司注册名称:中信证券华南股份有限公司,英文名称:CITIC Securities South China Company Limited。最后,第一百一十条变更为:第一百一十条 根据中国共产党章程和《公司法》的规定,经上级党组织批准,公司设立党组织,在公司发挥战斗堡垒作用。公司应当为党组织的活动提供必要条件。这标志着广州证券正式全面并入中信证券系统。

随着章程的最终确定,广证更名中信证券华南股份有限公司,从此广州证券四字招牌将慢慢淡出视野。

并购大案落定,证券市场正走向集中化

过去一年,中信证券累计披露与上述收购交易相关的文件逾70份,在2018年12月25日和2019年10月30日先后两次停牌。

回溯收购案历程,中信证券早在2018年12月24日就已发布公告称,拟发行股份收购广州证券100%股权,并将其重组为旗下的全资子公司。

根据10月23日晚间中信证券发布的最新修订的收购方案,中信证券拟向越秀金控及其全资子公司金控有限发行股份购买剥离广州期货99.03%股份和金鹰基金24.01%股权后的广州证券100%股权,作价134.6亿元。

首创证券研发部总经理王剑辉此前表示,此次中信证券并购广州证券成功,代表着国内证券市场正逐步走向集中化,于中信证券而言也会进一步壮大公司实力,推动其内生增长速度。

广证更名华南公司,剑指华南地区财富管理“蛋糕”

在中信证券并购广州证券事宜稳步推进的过程中,中信证券对收购标的企业未来发展如何定位,以及怎样处理两方业务同质化的问题,也成为监管和市场关注的焦点。

中信证券最新版收购方案中显示,在本次交易完成后,广州证券将定位为上市公司在华南地区从事财富管理业务的专业子公司,现有自营、投资银行、资产管理等业务全部并入中信证券对应的业务条线。

同时业务整合完成后,广州证券的经营业务范围将只保留广东省(不含深圳市)、广西壮族自治区、海南省、云南省和贵州省内的经纪业务及与经纪业务高度协同的部分业务。上述地区的经纪业务将从中信证券母公司经营业务范围内剔除后并入华南公司。

同时,中信证券将尽快调整广州证券(更名为“中信证券(华南)股份有限公司”,下称“华南公司”)作为全资子公司的业务定位和业务范围,解决可能存在的潜在利益冲突或同业竞争。

值的一提的是,中信证券特别表示此次整合广州证券的基本原则为组织和人员全部接收,业务和网点全面整合,信息技术系统全部合并。整合完成后,广州证券的经营业务范围将只保留广东省(深圳除外)、广西壮族自治区、海南省、云南省和贵州省内的经纪业务及与经纪业务高度协同的部分业务。

财联社记者注意到,2019年以来广州证券也陆续裁撤旗下分公司和营业部。需要指出的是,华南地区一直是中信证券力求突破并深入发展的重点区域,而广州证券在此颇具优势。

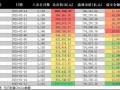

从两者华南地区业务布局上看,广州证券在华南地区共有营业网点38家,其中分公司共6家;中信证券在华南地区共有营业网点21家,其中分公司共4家。

值得关注的是,最近两年,广州证券在华南地区证券经纪业务收入高于中信证券,本次交易完成后,中信证券在华南地区的经纪业务收入增幅有望超过100%,在华南地区股票、基金交易量上增幅也有望超过100%,无疑显著提升了中信证券在华南地区的市场占有率。

打造航母级头部券商,券业资源整合成趋势

对于广州证券的整合,中信证券似乎有充足准备。

有业内人士表示,年内并购案接连发生,也拉开了券商业发展新阶段并购整合潮的序幕。透过现象看本质,沪上一位中型券商投行人士表示,当下是券商业并购整合的一个较好时机。

主要有四个方面原因:一是中国券商业的发展已经进入了一个强者恒强的阶段,并购一定是未来长时间内中国券商业所面临的趋势和潮流;二是当前中国的很多券商都面临盈利困难、资产质量恶化的情况,股东主动出售股权的意愿比前几年大,相对来说,收购券商控股权更容易谈成和实现;三是不同的公司在不同领域有各自的优势,通过并购,可以更好地凸显整体优势,有利于券商业资源的优化配置;四是当前是资产价格的低谷,收购券商的溢价相对来说比较低,当前情况下收购更为合理划算。

对此,杨德龙告诉记者,“打造航母级头部券商”是目前证监会既定的策略,“摩根大通已经拿到牌照,更多外资券商将进入中国市场,必然会加大行业竞争。无论是并购重组,还是大股东注入资本金,都是在做大做强国内的头部券商。”

并购大潮风起云涌,做强才是根本

自2004年以来,中信证券一路走过并购之路。

2004年,中信证券收购青岛市财政局及其他万通证券股东持有的股权,成功并购万通证券;万通证券在被中信证券收购后,改名为中信万通证券,现持有98%左右的股权。收购后,进行对公司架构进行重新划分,中信万通在山东省外的上海、北京、深圳三家营业部划归中信证券,中信证券在鲁的营业部划归中信万通。

2005年,中信证券和中信建银分别以出资16.2亿元和10.8亿元,将华夏证券重组为中信建投;

此后数年内,先后受让浙江省国际信托投资公司等九家公司、海南养生堂所持有的金通证券94.35%、5.65%股权;金通证券改名为中信证券(浙江)有限责任公司(简称“中信证券(浙江)”)。

2012年,成功收购里昂证券。而里昂证券被中信证券并购后,则改名为中信里昂证券有限公司。

财联社记者梳理Choice数据发现,中信证券以全年超过120亿元净利润继续占据老大宝座。

以上述实力,中信证券推进收购目前来看可称顺利,但紧随其后的整合能否如愿,仍是未知数。

我国证券业发展的历程中,券商并购已有不少案例。

2014年,国泰君安(601211.SH)收购收购上海证券51%股权、方正证券(601901.SH)并购民族证券100%,先后获证监会批复核准,交易对价分别为35.71亿元、132亿元。

2015年,申银万国证券以2.049:1的换股比例完成收购宏源证券,合并后的申万宏源(000166.SH)在当年1月26日在深交所上市,前后历经1年2个月;

2016年11月,中金公司宣布以167亿元收购中投证券,证监会在四个月后予以核准,2017年4月中投证券成为中金公司的全资子公司。

自2004年开始,中信证券也先后成功并购过万通证券、华夏证券、金通证券、里昂证券。采用“逆周期收购,顺周期融资”的资本补充模式,扩大境内业务规模,并开启海外业务布局。

目前头部券商市场份额增长乏力,中型券商进攻态势勇猛。券商机构通过并购重组来快速做大规模是一个途径,不过也需要注意做大只是第一步,做强才是根本,大而不强反倒增加了一些系统风险,要注意整合后消化不良的问题。