中华网财经7号院紫荆工作室出品 文|钰开

中东危机再现,全球瞩目。由于复杂的历史因素,中东地区曾经爆发过六次战争(五次中东战争与一次海湾战争)。第一次中东战争发生在1948年,第五次发生在1982年,历史上看每隔7-9年左右就出现一次危机。由于中东地区是连接三个大洲的交通要道,战略要地苏伊士运河的所在地,是世界生产石油最多的,同时也是世界上石油储量最大的区域,因此,中东危机将严重影响世界能源供给,严重影响全球经济发展。A股诞生于1991年,我们就从1991年开始回顾历次的中东危机A股走势表现,同时看看避险品种(石油或黄金)的价格走势是如何的?首先回顾一下历史时刻的美股表现。

中东危机与道琼斯指数走势回顾

资料来源:英为财情

上图的三个红框对别对应三次中东危机的时间区间。第一个红框是1987年的指数走势,因为不断恶化的经济预期和中东局势的不断紧张,造就了华尔街的大崩盘。这便是“黑色星期一”。标准普尔指数下跌了20%,无数的人陷入了痛苦。第二个红框是1991-1992年指数走势,1991年1月海湾战争爆发,伊拉克战败,撤出科威特。第三个红框是2001-2003年指数走势,2001年9月11日恐怖分子发动对美国自杀式恐怖袭击,是为“9.11”事件,2003年3月美国发动伊拉克战争,5月结束军事行动。恐怖气氛笼罩美国,经济受到悲观预期,房价受到打击,指数出现熊市特征。2004年是美国大选年。

中东危机与避险品种价格走势回顾

利用对冲基金分析工具Kensho,CNBC对过去30年中东发生20起危机事件后金融市场的走势进行了分析,其中包括去年9月沙特阿拉伯石油设施遭受袭击的事件。分析发现,在此类重大事件发生之后的一个月时间里,油价有超过80%的时间呈现出上涨走势;黄金和股票紧随其后,是仅次于原油的表现最好的两个资产类别。

资料来源:英为财情(布伦特原油期货),中华网财经整理

资料来源:英为财情(黄金期货),中华网财经整理

(如上图)从历史事件走势来看,只有当中东战争真正爆发的时候,原油与黄金才能真正的开启中期涨价行情,而且金价一般都是“买预期、卖事实”,一旦正在开战反而会回落,涨势温和震荡,而原油一般都会强势走高,持续性较好。另外,如果美方没有进一步行动,而且有调停,则金价与油价会较快回归基本面的,短期是具有较大风险。一般这类品种只适合专业人士超短线级别操作,除非战争真的爆发,一般投资者才可参与。

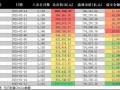

中东危机与A股沪指走势回顾

资料来源:中华网财经

1991年1月海湾战争,A股诞生就来了一波牛市行情。2001-2003年指数走势与美股同步,经济正处于转型发展期。2003年是我国的深化改革年,是走向新经济周期的起始年,回顾2003年政府工作报告如下:(一)坚持正确把握宏观调控的方向和力度,实施积极的财政政策和稳健的货币政策;(二)坚持以经济结构调整为主线,着力提高经济增长质量和效益;(三)坚持把解决“三农”问题放在突出位置,巩固和加强农业基础地位;(四)坚持推进国有企业改革,切实加强再就业工作和社会保障体系建设;(五)坚持全面提高对外开放水平,积极参与国际经济技术合作和竞争;(六)坚持实施科教兴国战略,提高科技创新能力和国民素质。2003年的政府工作报告与2020年的中央政治局战略部署对比来看,有着异曲同工之妙。每当经济换挡走入新周期的时候,政策往往以创新科技发展与深化改革开放为抓手;国企改革,深化供给侧结构性改革为主线,科学的财政经济政策为支撑做为核心工作方向并且已初显成果。这种相似度恰恰说明我们目前的经济周期与2003年的经济周期大致处于相似的周期节点上。两个时代对应全球经济周期也处于相似阶段,美国同样进入大选年。2003年A股的有效股市盈率大约为42倍,2020年1月7日A股的有效市盈率大约为40倍。2003年的A股市净率PB(以上证为准)大约为3左右,目前的A股PB大约为1.4左右【市场总体来看2020年各项指标优于2003年】。2003中东危机过后的A股市场,在2005年爆发了一次超级牛市行情(6124点)。如果中东没有爆发实质性的战争,例如2019年10月11日,伊朗邮轮遭到袭击等危机事件,A股市场往往只会做出短期的情绪反应,指数往往会用低开高走回应事件影响,很快就会回归原有走势。

专业人士建议:从目前的情况看,两国发生全面24小时战争的概率并不大。国际社会高度关注,各方都在从中调停,那么事态控制有度,避险品种走出长期上涨趋势的概率不大,指数的下跌回调,可以看成多头行情的一次深度调整,市场的节奏不急不躁,反而有利于后市的总体表现,可以借此机会调仓换股或者找到优质底部强势品种布局进入。如果说事情恶化双方全面开战,那么一定要及时减少仓位,配置避险品种,对冲掉下跌风险或者有赢利部分要及时落袋,然后观望为主,实为良策。